2021年の初頭から日経平均株価の値動きは少ない

2021年の初頭から2022年9月現在までの間、日経平均株価は、たまに大きく値上がりしたり値下がりすることもありましたが、株価はおおよそ25,000~30,000円の間で動いており、結果として見れば、長期では落ち着いた動きをしているような印象です。

私は高配当銘柄や株主優待銘柄を長期保有する長期投資をしているので、多少の値動きはそれほど気にならないので、2021年の初頭から2022年9月現在までの間は、あまり大きな値動きは無かったなという印象です。

コロナ禍の経済状況や、ウクライナ戦争、資源や食糧の不足や労働力不足、円安や物価高など様々な不透明な不安要素が山積しているにも関わらず、2021年初頭から1年半以上もの間、株価が大きく値下がりをしなかったというのは、底堅く推移していたと言っても良いのではないでしょうか。

もちろん、様々な不透明な不安要素が山積しているからこそ、先が読めず世界中が相場の出方を窺っていて、様子を見ているだけという見方もできます。

株価の値動きのないとき何を考えるべきか

株価の値動きに一喜一憂する投資家は、日本にも世界中にも数多くいると思いますが、大切なのは株価が上がるにせよ下がるにせよ、そのとき自分はどういう行動をとるべきなのかを想定しておくことが重要だと思います。

株価が上がった場合と株価が下がった場合に、自分が取るべき行動をあらかじめ考えて戦略を練っておけば、予想に反して株価が自分の想像とは真逆の動きをしたような場合でも、高値掴みの後に大暴落して狼狽売りをして大損をする、というような最悪のケースは避けることが可能だと思います。

スポンサーリンク米国株指数のS&P500は2022年1月から約20%下落している

代表的な米国株指数の一つであるS&P500は、2022年1月に過去最高値を更新してから、2022年9月の現在は約20%ほど下落をしています。

2022年の2月にはロシアによるウクライナ侵攻という、インパクトの大きい出来事があったり、右肩上がりだった米国株の株価が値下がりを始めたことで、米国株バブルがはじけたと言われ始めたため、米国株の高値掴みをして株価下落で狼狽売りをして損をしたという人もいるかと思います。

株を保有した後の出口戦略次第で利益にも損失にもなる

この場合もやはり、今まで通り米国株指数が右肩上がりに上昇するという想像しかなく、株価が下がった場合にどうするかという戦略の無かった人は、高値掴みの狼狽売りをしてしまったと思います。

短期投資にせよ長期投資にせよ、株を保有した後の出口戦略次第で、利益にも損失にも成り得ます。

長期投資の場合、株価は右肩上がりに上昇しているように見えても、ある程度の株価の値下がりを繰り返しながら上昇していくものであり、株価の上昇への過程では20%程度の下落は、それほど珍しいものではないということが分かっていれば、多少の値下がりで損失を確定するような狼狽売りは防げると思います。

スポンサーリンク塩漬け株でも充分に利益が出る場合もある

みずほフィナンシャルグループについては、保有銘柄の中で最も損失が多く、高値掴みの感もありますが、みずほフィナンシャルグループは現在、予想配当利回りが4.91%と非常に高く、高配当銘柄の代表格でもあります。

現在、保有株のみずほフィナンシャルグループの損益は、-422,050円と非常に損失が多くなっていますが、この銘柄は既に10年以上保有しており、高配当銘柄のため毎年10万円程度の配当利益があるので、もし現時点で損失確定をしたとしても、トータルの配当収入を含めた損益では、充分に利益が出ている計算となります。

「塩漬けするくらいなら売れ!」は間違い?

一般的に塩漬け株というのは、良いイメージで語られることはなく、「塩漬けするくらいなら売れ!」という意見もありますが、今のところ、私は実際にみずほフィナンシャルグループ株の塩漬けで利益が出ているので、高配当銘柄や株主優待銘柄の塩漬けに関しては、利益を出すための立派な戦略という事もできます。

株主優待投資で有名な桐谷広人さんも、保有株の株主優待銘柄の値下がりが続いたとき、定期的に送られてくる株主優待を支えにして、塩漬け戦略でじっと耐えたのちに保有株の株価は値上がりし、資産を増やしたという経緯があるそうです。

投資スタイルは人それぞれ違い、色々な意見や考え方があると思います。

ケースバイケースではありますが、人のいうことを聞かないことや、ありふれた意見に惑わされない、というのも相場で生き抜くためのコツの一つかなと、20年以上相場に参加してきた私は思います。

スポンサーリンクKeyHolder株を長期保有前提で新規購入!

2022年7月に、東証スタンダードに上場しているKeyHolderという会社の株を新規に購入しました。

KeyHolderはどんな会社?

「KeyHolder」の前身は、株式会社シグマという会社でした。

今では、全国に普及しているゲームセンターのメダルゲームを開発したのが、株式会社シグマであり、その後はアドアーズ株式会社と社名を変更し、関東を中心にゲームセンターの運営事業を行っていました。

その後、紆余曲折あり、ゲームセンター運営等のアミューズメント事業からは撤退し、社名をKeyHolderと変更し、現在は映像制作やライブイベントなどのエンターテイメント事業を行う複数の子会社を持つ持株会社となっています。

KeyHolderはSKE48・乃木坂46関連銘柄

具体的なグループ会社としては、アイドルグループSKE48の運営、メンバーのマネジメントを行う「株式会社ゼスト」、乃木坂46の公式ゲームアプリ「乃木恋」の制作・配信など、乃木坂46のキャンペーンやサービス展開を行う「株式会社allfuz」があります。

また、アイドルグループ乃木坂46の運営会社である「乃木坂46合同会社」の株式の50%を保有し、乃木坂46の運営に係る映像コンテンツ、ライブコンサートなどのプロデュース事業を展開する「株式会社ノース・リバー」も「KeyHolder」の代表的な子会社です。

KeyHolder株は過去にも購入したが

私がこの「KeyHolder」という会社を初めて知ったのは、2019年頃、AKB48グループの運営を行っていた株式会社AKSが、SKE48の運営を「KeyHolder」に譲渡したというニュースを聞いた時でした。

さらにその後、2020年には「乃木坂46合同会社」の株式の50%を保有する「株式会社ノース・リバー」が、「KeyHolder」の傘下企業になったことがニュースになり、少しずつ「KeyHolder」は乃木坂46関連銘柄として知られるようになりました。

私も2020年頃から、KeyHolder株が気になり始め、配当金の大幅な増配や、アイドルイベント関連の株主優待もあったことから、少しずつKeyHolder株を買っていました。

KeyHolderは株主優待が廃止に

しかし、私の基本的な投資対象のおおよその目安としては、時価総額は1,000億円以上、配当利回りは3%以上としているのに対して、KeyHolderは時価総額100億円程度で、配当利回りは1%前後しかなかったので、積極的に買い増していく対象ではありませんでした。

さらに、株主優待の廃止が決定したり、コロナ禍でイベント関連の利益が大幅に減少したことを受けて、一度は保有していたKeyHolder株の全てを売却してしまいました。

KeyHolderの業績予想が上方修正でストップ高に!

ですが、2022年7月に発表されたKeyHolderの次期業績予想では、売上収益予想と営業利益予想ともに大幅に上方修正され、翌営業日にはKeyHolderの株価は一時ストップ高となるほど上昇しました。

コロナ禍の規制が緩和されていくとともに、大規模イベントの開催も可能となり、コロナ禍で減った収益と業績も回復をしてきたようです。

Yahoo!ニュースでも「乃木坂46&SKE48好調 KeyHolder社が業績予想を上方修正」と報じられ、KeyHolder株が乃木坂46関連銘柄であることの知名度も上がってきたように感じます。

まだまだ不透明な部分の多い企業で、一度は全て売却したKeyHolder株ですが、今後の増配と企業の成長性にも期待しつつ、今度は長期投資を見据えて少しずつKeyHolder株を買い増していきたいと考えています。

スポンサーリンク米国株はバンガード S&P 500 ETF(VOO)に一点投資!

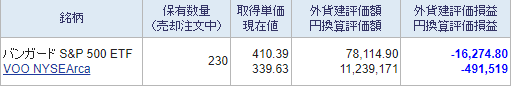

現在、米国株への投資は、米国株ETFの「バンガード S&P 500 ETF(VOO)」に約1,100万円を一点投資しています。

「バンガード S&P 500 ETF(VOO)」とは、米国の三大株価指数である「S&P500種指数」に連動したETFです。

過去には「バンガード S&P 500 ETF(VOO)」の他にも、バンガード・トータル・ストック・マーケットETF(VTI)、バンガード・米国高配当株式ETF(VYM)、iシェアーズ コア米国高配当株 ETF(HDV)に投資していたこともありますが、色々検討した結果、現在のところ、米国株への投資は「バンガード S&P 500 ETF(VOO)」だけで充分、という結論に至りました。

保有している「バンガード S&P 500 ETF(VOO)」の2022年9月現在の、円換算評価損益は-491,519円です。

年間の配当金を円換算すると約130,000円ほどになる予定です。

「バンガード S&P 500 ETF(VOO)」も長期投資目的で保有しているので、配当金で買い増しを続けていく予定です。

コメント